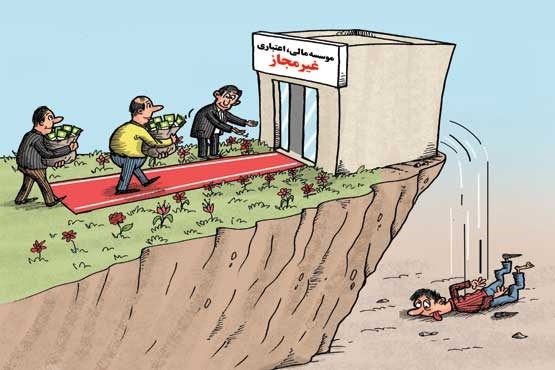

موسسات مالی – اعتباری غیرمجاز یا بمب هستهای

پیشینه موسسات مالی – اعتباری غیر مجاز به تاسیس صندوقهای قرضالحسنه باز میگردد اما چون قبل انقلاب بانک مرگزی بر بازار پول حاکمیت بلامعارض داشت اجازه نمیداد که این صندوقها وارد حوزه عملیات بانکی شوند که مهمترین این صندوقها «صندوق قرصالحسنه جاوید» بود که زیر پرچم مؤتلفه هدایت میشد. همین صندوق بود که در دوره جنگ مورد عتاب نخستوزیر قرار گرفت و اعلام شد این صندوق در مبادلات ارزی و گشایش اعتباروارداتی هم فعالیت داشته است؟! از بعد انقلاب تحت لوای قرضالحسنه و… توسط عدهای که اتفاقاً قصدشان هم بههیج عنوان خیر نبود، مجددا در قالب قرصالحسنه و تعاونی اعتبار فعال شدند که نمونههای آن فعالیت شرکتهای مضاربهای «سحرو الیکا» و «دولت خواهان» در سالهای آخر جنگ با اعطای ۴ درصد سود ماهانه به سپردهای دریافتی (۴۸ درصد در سال) عملاً نظام بانکی را مورد تهدید قرارداده بودند که نظام مجبور به مقابله با آنان شد و مشخص هم نگردید پشت پرده این موسسات در آن موقع چه کسانی بودند و با اعدام بنیان گذار «سحرو الیکا» غائله را ختم بخیر نمودند. ماجرا از این قرار بود که دو برادر «برادران کردبچه» که همان زمان هم گفته میشد با یکی از مراجع مذهبی قرابت یا رابطهای دارند با تاسیس شرکت «سحر و الیکا» در قالب شرکتهای مضاربهای پولهای مردم را دریافت میکردند و به مردم بهره میدادند. برادران کردبچه که کمتر از ۳۰ سال داشتند پس از شکایتهای فراوان مردمی که نتوانسته بودند مال خود را دریافت کنند، دستگیر شدند. این افراد پس از برگزاری دادگاه علنی، به رد عین مال مردم و چندین سال حبس محکوم که گفته شد حداقل یکی از این برادران به اعدام محکوم شده بود!

در آن زمان نیز البته مانند اکثر پروندههای فساد، پای یک بانک نیز به ماجرا باز شد. روزنامه کیهان که در واقع افشاگر این فساد بود اعلام داشت رئیس بانک تجارت شعبه زرتشت با شرکت سحر و الیکا همدست و وجوه مشتریان بانک را به این موسسه واگذار و در قبال دریافت سودهای نجومی معادل سود سپرده ناچیز بانکی به مشتریان و مابه التفاوت را به جیب مبارک میزده است. اینکه در بانک مذکور جه خبر بوده و چه حجمی از سپردههای مردم با اطلاع و یا بدون اطلاع آنان در شرکتهای مضاربهای سپردهگذاری شده است هیج وقت معلوم نشد؟! بعدها مجددا «صندوق آل محمد» در اصفهان فاجعه آفرید اما پرونده را ماستمالی کردند چون در این گونه فعالیت ها همیشه پای بزرگان هم وسط کشیده میشود.

پس از پایان جنگ و شروع دوره بازسازی که نقطه شروع نهادینه کردن فساد در کشور تلقی میشود، منابع عظیمی در قالب فاینانس و بیع متقابل و… در اختیار مدیران دولتی و افراد خاص قرار گرفته بود و این موسسات رونق گرفتند تاریشه آن منابع را لاپوشانی و عملا پولشوئی نمایند و از آن منابع نیز در قالب سرمایه گذاری کازینوئی استفادههایی غارتی هم ببرند. بررسی اجمالی پیشینه این مؤسسات نشان میدهد که ظهورآنها و شرکتهای خلقالساعه در بازار پولی کشور وایجاد بحران به دهه ۱۳۷۰ شمسی برمیگردد. در آن زمان شرکتهایی با نام مضاربهای وارد بازار پولی کشور شد. این شرکتها بدون مجوز، پول مردم را میگرفتند و در آغاز با پرداخت سودهای بالا توانستنه بودند تعداد قابل توجهی از مردم مستأصلی که نیاز به منابع مالی داشتند و حرص سودآوری کوتاه مدت برق چشمانشان را ربوده بود، فریب دهند. اما بعد با ورشکستگی و بروز بحران مالی در کشور، موجب اخلال در سیستم پولی کشور و زیان اقتصادی سرمایهگذاران شدند.

آنچه موجب حیرت شد، رشد انگل گونه این موسسات در استان خراسان بود که نشان از حجم قاچاق و منابع مالی مواد مخدر و خرید و فروش اسلحه بین مافیای ایران و افغانستان و پاکستان بود که بعدها بخشهائی از آن در مراجع قضائی کشور افشا شد به طوریکه در یکی از کتب منتشر شده توسط قوه قضائیه گفته شد «در سال ۱۳۸۰، گردش مالی سپرده گذاری خصوصی در صندوقهای قرضالحسنه استان خراسان دو برابر گردش مالی سپرده گذاری خصوصی در نظام بانکی استان مزبور بوده و حجم دارایی و گردش عملیاتی این صندوقها نزدیک ۵/۲ برابر دارائیهای بانک صادرات با بیش از ۶۰ سال سابقه می باشد. – منبع کتاب پولشوئی در اسناد بین المللی و حقوق ایران»

نکته حائز اهمیت آنکه اینگونه موسسات و شرکتها توانسته بودند بخشی از رسانههای جمعی و تصویری را چه در دوران جنگ و چه در فاجعه اخیر موسسات اعتباری با خود همراه و یا به تعبیری خریداری نمایند؟! بطوریکه برخی روزنامههای اقتصادی برای درج آگهی از این موسسات وارد مسابقه رقابت شده و هرروز یکی از این موسسات غیر مجاز بعنوان «موسسه برتر، موسسه با کیفیت، مؤسسه معتمد مردم، مؤسسه کارآفرین و دهها عناوین دیگر» در همین رسانهها معرفی و عکس قد و نیم قد مدیران عامل فاسد آنان بهعنوان چهرههای برجسته اقتصادی کشور تبلیغ میشد. شاید بتوان در این میان روزنامه شرق را مستثنی نمود که گزارشات مستند افشاگرایانهای از عملکرد این موسسات را منتشر میکرد. جالب تر آنکه چون در اوائل بسیاری از این موسسات فاقد چک بودند، وجوهات این مؤسسات غیر مجاز در یکی از بانکهای مجاز مجاور مؤسسه سپرده میشد و مؤسسه میتوانست وامهای کلان با بهره ارزان قیمت دولتی دریافت و منابع آنرا در موسسات مشابه با نرخ بالاتر سپرده گذاری و کسب سود نماید و هیچ مقام ناظر بانکی و قضائی هم به این موضوع ورود نمیکرد چرا که گفته میشد حتی برخی نمایندگان مجلس یا موسسین و یا سپردهگذاران کلان این موسسات هستند.

بانک مرکزی که از برخورد با این موسسات عاجز و توانایی برخورد با مؤسسان و ذینفعان و مافیای پشت پرده این مؤسسات عاجز بود و بهمنظور ساماندهی بازار پولی کشور آنان از اسفند ۱۳۸۹ اقداماتی از جمله ادغام برخی از مؤسسههای مالی و تعاونیهای اعتباری بدون مجوز، تبدیل مؤسسههای مالی بزرگ به بانک، و همچنین انتشار فهرستی با عنوان «مؤسسههای مالی و اعتباری در شرف تأسیس» انجام داد. اسامی اعلام شده این موسسات عبارت بود از «مؤسسه مالی و اعتباری باران؛ در شرف تأسیس، مؤسسه مالی و اعتباری ثامن الحجج؛ در شرف تأسیس، مؤسسه مالی و اعتباری پیشگامان یزد؛ در شرف تأسیس، مؤسسه مالی و اعتباری صالحین؛ در شرف تأسیس، مؤسسه مالی و اعتباری عسکریه؛ در شرف تأسیس، مؤسسه مالی و اعتباری فردوسی، در شرف تأسیس ، مؤسسه مالی و اعتباری قوامین، در شرف تأسیس، مؤسسه مالی و اعتباری کارسازان آینده؛ در شرف تأسیس، مؤسسه مالی و اعتباری مولی الموحدین؛ در شرف تأسیس، مؤسسه مالی و اعتباری حافظ؛ در شرف تأسیس، تعاونی اعتبار میزان (مستقل، مؤسسه اعتباری ثامن -وابسته به بنیاد تعاون سپاه پاسداران – بعدها در مرداد ماه سال۱۳۹۰، بانک مرکزی ایران در اطلاعیهای، نام مؤسسه مالی و اعتباری مهر بسیجیان، مؤسسه اعتباری کوثر -وابسته به وزارت دفاع و پشتیبانی نیروهای مسلح – ، مؤسسه مالی و اعتباری ریحانه گستر مشیز و موسسه مالی اعتباری فرشتگان را نیز به آن افزود. تب تاسیس مؤسسات اعتباری چنان افزایش یافته بود که در فروردین ۱۳۹۲، معاونت نظارت بانک مرکزی طی نامهای، فهرست جدید مؤسسههای مالی و اعتباری دارای مجوز را شامل مؤسسه اعتباری آرمان، در شرف تأسیس: از ادغام مؤسسات مالی و اعتباری فرشتگان، فردوسی و افضل توس با یکدیگر، مؤسسه اعتباری ثامنالحجج؛ در شرف تأسیس، مؤسسه اعتباری ملل؛ در شرف تأسیس، مؤسسه اعتباری کوثر؛ در شرف تأسیس، مؤسسه اعتباری نور؛ در شرف تأسیس: از ادغام مؤسسات مالی و اعتباری پیشگامان، کارسازان آینده و ریحانه گستر مشیز اعلام داشت. افتضاحات مالی و اخلاقی هویداشده در مدیران و تعاونیهای مذکور همچنان ادامه داشت. در این فاصله و بدنبال فشار اهرمهای قدرت موسسات مالی اعتباری مؤسسه مالی و اعتباری سینا به، مؤسسه مالی و اعتباری انصار به بانک انصار، مؤسسه مالی و اعتباری مولیالموحدین به بانک ایران زمین، مؤسسه مالی و اعتباری قوامین به بانک قوامین تبدیل و مؤسسه مالی و اعتباری صالحین و مؤسسه مالی و اعتباری آتی و بانک تات ادغام و بانک آینده را شکل دادند. پول پاشی در این موسسات چنان بود که یکی از بانکهای خصوصی با اضافه برداشت از بانک مرکزی با بهره ۳۴درصد آنرا با بهره ۳۶درصد به موسسه اعتباری میزان واگذار و موسسه میزان این منابع را با بهره ۳۸ درصد به شرکت شاندیز تخصیص می داد و از آن زمان که «پروژه شهرک رویائی شاندیز» دچار مشکل در بازپرداخت تسهیلات دریافتی خود به موسسه میزان شد و موسسه میزان هم در بازپرداخت تسهیلات به آن بانک خصوصی «که گفته می شود سهام آن در دست از مابهتران است دچارمشکل شد». شرکت تعاونی اعتبار میزان در سال ۱۳۷۹ با مجوز وزارت تعاون برای ارائه خدمت به کارکنان و بازنشستگان دادگستری خراسان تاسیس اما پس از آشکار شدن تخلفات و مشکلات آن سرانجام در خردادماه ۱۳۹۴ با فشار بانک مرکزی و مقامات قضائی، مؤسسه میزان منحل و کلیه امور مربوط به تعاونی اعتبار میزان به بانک صادرات ایران واگذار گردید؟!

بعدها در مردادماه ۱۳۹۴ سخنگوی قوه قضائیه در بیانیهای ضمن رد این ادعا که «موسسه اعتباری میزان» توسط قضات استان خراسان راه اندازی شده اعلام داشت «برخی ادعا دارند که مدیران این مؤسسه از قوه قضائیه بودهاند! خیر اینگونه نیست، بلکه برخی از قضات، بازنشستگان و کارمندان دستگاه قضایی و غیر دستگاه قضایی در خراسان رضوی در این موسسه سپردهگذاری داشتهاند» البته ایشان اعلام نداشتند چه حجمی از سپردهگذاریها متعلق به این افراد و منصوبین آنها بودهاست؟!

استفاده از نامهای مذهبی و رهبران مذهبی یکی از ترفندهای مؤسیسن این مؤسسات غیر مجاز بود. گفته میشود پول شوئی هدف اولیه مؤسسان این مؤسسات باصطلاح غیراعتباری بوده که نیت آنان گم کردن رد منابع عظیم مالی که در دوره جنگ در قالب تخصیص ارز دولتی، رشوه، پورسانت، کارچاق کنی و خرید اسلحه صورت گرفته بوده است. صندوقها و موسسات اعتباری، بیشتر اواسط دهه هفتاد به صورت محدود شروع به کار کردند. بعد از تجربه موفق بانکهای خصوصی در اوایل دهه هشتاد و اعتماد مردم به این نهادهای نوظهور، بسیاری از اشخاص حقیقی و حقوقی ذی نفوذ در سیستم حاکمیتی کشور درصدد تبدیل صندوقها و موسسات مالی، به بانک برآمدند. مؤسسات مالی اعتباری غیرمجاز چون به صورت بانک تأسیس نشده بودند عملاً مقررات بانکی که یکی از ضمانتهای «سلامت سپردهگذاری و اعطای تسهیلات» بود، شامل آنها نمیشد. زیرا بموجب مقررات شورای پول و اعتبار سقف داراییهای ثابت موسسات مالی و اعتباری را ۳۳ درصد کل داراییهای آن تعیین و نسبت کفایت سرمایه بانک را ۸ درصد تعیین کرده و یا سقف تسهیلات کلان به ذینفع واحد را ۲۰ درصد سرمایه تعیین کرده بود که اگر این موسسات میخواستند این محدودیت را رعایت کنند نمیتوانستند منابع مؤسسه را به خودیها تخصیص دهند. از جمله جذابیتهای مؤسسات مالی خارج از چارچوب بانکهای دولتی، نرخ سود بالاتر از مصوبات شورای پول و اعتبار و خدمات بهتر، سوددهی قابل توجه، و همچنین حاشیههایی مانند امکان دریافت تسهیلات نجومی توسط مدیران، سهامداران، برخی مقامات ناظر بازار پول و… و همچنین امکان قانونیکردن گردش پول ناشی از فعالیتهای غیررسمی اقتصادی (پولشویی) بود. البته در جریان دادگاه برخی از این موسسات و مواردیکه در رسانهها افشا شد، معلوم گردید با کمال تاسف برخی مدیران بانک مرکزی «نهاد ناظر بر این موسسات» مشاور و مدیر این موسسات بوده و کلیه ترفندهای گریز از قانون و مقررات توسط انها به مافیای پشت پرده این موسسات انتقال داده شده است. آقای فاضلیان مدیر سابق اداره نظارت بر موسسات پولی و غیربانکی بانک مرکزی در سال ۱۳۹۰ در مصاحبه با روزنامه شرق اظهار داشته بود، حدود ۸۵ درصد بازار پول ساماندهیشده و در جریان ساماندهی این بازار حقایق دیگری نیز روشن شد. از جمله اینکه ۸۰ درصد کل منابع بازار غیرمتشکل پولی جذب ۱۲ موسسه در قالب تعاونی اعتباری و صندوق قرضالحسنه شده بود و باز هم اینکه ۴۰هزار میلیارد تومان پول در سه هزار و پانصد صندوق قرضالحسنه تجهیز شده بود که بیش از ۳۰هزار میلیارد تومان تنها در اختیار شش موسسه بود. یعنی در سال ۱۳۹۰ نرخ دلار آزاد «هردلار ۲ هزار تومان» حدود ۱۵ میلیارد دلار منابع در اختیار این مؤسسات بوده که می توانستن هربازاری را تحتالشعاع سیاستهای خود نمایند؟! بر اساس آخرین آمار بانک مرکزی، حجم نقدینگی در پایان تیرسال ۱۳۹۶ که موضوع این مؤسسات جدی شده بود، به بیش از ۱۳۴۰ هزار میلیارد تومان رسید که حدود ۱۱۸۰ هزار میلیارد تومان آن شبه پول (انواع سپردههای سرمایهگذاری و پس انداز و اوراق مدت دار) و ۱۶۰ هزار میلیارد تومان پول (انواع سپردههای دیداری و اسکناس و مسکوکات در دست مردم) است. مقایسه رقم اعلام شده ۱۶۰ هزار میلیارد تومانی برای سپردههای مؤسسات مالی اعتباری غیرمجاز با نقدینگی اعلام شده، نشان از سهم بیش از ۱۰ درصدی این سپردهها از کل نقدینگی کشور دارد که ابعاد وسیع این مساله را نمایان میسازد.

از طرف دیگر بر اساس آمار اعلام شده بین ۲ تا ۴ میلیون نفر دراین موسسات سپرده گذاری کردهبودند و بیش از ۶۰۰۰ موسسه مالی غیرمجاز در کشور شناسایی شده که این ارقام نیز ابعاد دیگری از این بحران سیستم بانکی را آشکار میکند. از نظر برخی کارشناسان، حضور نهادهای قدرتمندی در پشت مؤسسههای غیرمجاز، بانک مرکزی را برای مقابله با آنها ناتوان کرده بوده است. احمد حاتمییزد، کارشناس اقتصادی، ۱۶ دی ماه ۹۵ در گفتوگویی با خبرگزاری ایلنا گفته بود که برخی موسسههای مالی غیرمجاز «از سوی برخی از ارگانهای نظامی مانند سپاه، امام جمعهها، وکلای مجلس شورای اسلامی و … مورد حمایتهای سیاسی هستند» و با وجود زیان سنگینی که به نظام بانکی میزنند، اما بانک مرکزی نمیتواند نظارت خود را بر آنها اعمال کند. این موسسات که بدلیل ساختار خاص خود نمیتوانستند از بانک مرکزی مجوز فعالیت پولی اخد کنند با استفاده از خلاء قانونی و با روی آوری به نهادهائی نظیر وزارت کشور، وزارت تعاون و نیروی انتظامی مجوز فعالیت خود را در قالب «شرکت تعاونی اعتبار» اخذ که این موضوع در دوران احمدی نژاد تشدید شده بود. لذا انتساب موضوع به دوران احمدی نژاد ترفند دولت های قبلی و بعدی جهت پاک کردن صورت مسئله است زیرا رجوع بهتاریخ تاسیس این نوع تعاونیها نشان میدهد که سابقه حضور آنها قبل از انتخاب احمدی نژاد و تاسیس این موسسات عموما به بعد از جنگ بوده که سپس تشدید شد. در واقع این موسسات مدعی بوده و هستند که غیر قانونی ثبت نشدهاند زیرا بهر حال یک نهاد دولتی اجازه تاسیس آنها را صادر کرده غافل از اینکه اجازه تاسیس با انجام فعالیت پولی – بانکی دو مقوله کاملا متفاوت است. بعضی از این موسسات هم با توجه به نفوذ سیاسی سهامداران اصلی، حتی بدون مجوز وارد شهرها شدند و با تأسیس شعب پرتعداد و تحت عناوین مختلف درعرصه بانکداری کشور شروع به فعالیت کردند. موج تعاونی سازی برای فعالیتهای اعتباری چنان بالا گرفته بود که در یک بررسی رسانهای اعلام شده بود که بر اساس آخرین اطلاعات موجود ۲۴۸۹ تعاونی اعتبار در ایران شناسایی که حدود ۱۸۸۹ تعاونی غیر فعال و در حال تسویه، ۲۵۷ تعاونی اعتبار دارای مجوز و ۳۴۳ تعاونی اعتبار در شرف ساماندهی هستند. شهرهای مورد هدف این گونه موسسات عموماً کرمان، یزد، مشهد، اصفهان و تهران بودند.

فعالیت مخرب این تعاونیهای اعتباری که بنام موسسات مالی – اعتباری هم نادیده گرفته میشدند، بقدری شدت گرفته بود که نظام بانکی کشور نیزآلوده شده و برخی بانکها نیز بخشی از منابع خود را در این موسسات سپرده گذاری کرده بودند؟! حضور مخرب اینگونه موسسات سبب شده بود شبکه بانکی شکور بهمنظور ادامه فعالیت، به رقابت غیر اصولی بر سرِ نرخ سود بانکی بپردازند. این موضوع با ورود ابزارهای بدهی دولت و انتشار بیرویه آنها، ابعاد تازهای به خود گرفت.

چرا موسسات مالی غیر مجاز رونق گرفتند؟

این موسسات در رقابت با بانکهای خصوصی و دولتی، سیاستهایی مثل استفاده از نامهای مورد احترام و حتی مقدس و پرداخت نرخ سودهای بسیار بالاتر از سیستم بانکی پیشه کردند. همچنین این موسسات بر نیازهای برآورده نشده مردم از سیستم رسمیبانکی، مثل امکان دریافت تسهیلات خرد، و همچنین استفاده از شهرت سهامداران دارای نفوذ سیاسی به منظور جلب اعتماد مردم استفاده کردند. بخصوص در فضایی که در نیمه دوم دهه هشتاد نقدینگی سرگردان در دست مردم فراوان بود و هر بار به سمت بازاری حمله ور میشد، این موسسات با توجه به شبکه گسترده شعب خود، سپردههای بسیاری در سراسر کشور جذب کرده و در فضای آشفته اواخر دهه هشتاد و بخصوص سالهای ۱۳۹۱-۱۳۹۰ وارد بازارهای پرخطر مانند ارز و طلا و همچنین بازار ساختمان و خرید کارخانجات در فرایند خصوصی سازی و حضور در بازار صنعت پتروشیمی برآمدند. هدف اصلی گردانندگان این موسسات قبضه کردن قدرت اقتصادی به منظور دراختیار گرفتن حاکمیت بلامنازع سیاسی بوده است. سرشاری این بازارها در آن سالها و پرداخت سود بسیار بالا به سپردهها، موجب اقبال بیشتر مردم به این موسسات شد. زیرا در شرایط تورمی حاد مردم تلاش می کنند سرمایههای خود را اولا به سرمایههای غیر پولی تبدیل و یا برای جلوگیری از کاهش مداوم ارزش ریال در این موسسات با بهره بیش از نرخ تورم، سپرده گذاری نمایند؟!

ولیالله سیف رئیس کل سابق بانک مرکزی در یک مصاحبه تلویزیونی مدعی شد حدود ۲۵ درصد عملیات بانکی کشور در اختیار این موسسات غیر مجاز بوده است. وی همچنین از چند مورد پرداخت سودهای فوق نجومی در مؤسسه مالی و اعتباری ثامنالحجج پرده برداشت. گفت «شخصی از سال ۱۳۹۲ تا ۱۳۹۴ مبلغ ۲۳ میلیارد تومان در این مؤسسه سپرده داشته و ماهانه ۸۹ درصد سود دریافت میکرده است. شخص دیگری هم ۱۱ میلیارد تومان سود دریافت کرده است. به گفته رئیس بانک مرکزی ایران، پرداخت ۴۰ تا ۴۳ درصد سود هم در مؤسسههای غیرمجاز طبیعی بوده است. همچنین فردی ۱۵ میلیارد و ۸۰۰ میلیون تومان با سود ۴۰ درصد دریافت کرده که به گفته سیف، اگر بانک مرکزی دیرتر اقدام میکرد، میتوانست این اعداد و ارقام بیشتر از این هم باشد. گفته میشد حتی برخی منابع مالی ناشی از تکالیف مذهبی نیز در این موسسات سپرده گذاری شده بود و اتفاقا مخالفت اشخاص ذی نفوذ مذهبی از جمله موانع برخورد بااین موسسات بشمار میرفت.

مؤسسه مالی – اعتباری ثامنالحجج به عنوان یکی از این مؤسسههای غیر مجاز در سال ۱۳۸۰ بدون مجوز بانک مرکزی تأسیس و در سال ۱۳۹۵ ورشکسته و منحل گردید و بازپرداخت طلب سپردهگذاراناش به بانک پارسیان محول شد. برخی رسانههای داخلی دلیل ورشکستگی این مؤسسه را سرمایهگذاری در بازار مسکن و رکود این بازار اعلام کردهاند. اگرچه قریب به یقین بخش قابل توجهی از این منابع توسط سردمداران مؤسسه بهخارج کشور انتقال یافته است. احمد توکلی، نماینده پیشین مجلس، در یک مصاحبه افشاگری کرده بود که «ابوالفضل میرعلی، مدیرعامل مؤسسه ثامنالحجج» دارای نفوذ زیادی بوده بهطوریکه حکم بازداشت محمود بهمنی، رئیس کل بانک مرکزی در دولت احمدینژاد را گرفته بوده است. بنا به اظهار احمد توکلی نماینده اسبق مجلس، مؤسسه ثامنالحجج بهرغم انجام «بیشترین تخلفها»، از زمان تأسیس تا ورشکستگی، از رئیس بانک مرکزی در دولت احمدینژاد “تشویقنامه” دریافت کرده است. حضرات موسسین در این موسسه از منابع سپردهگذاران تواسته بودند بسیاری از شرکتهای خصوصی سازی را تملک که یکی از آنها « سازمان آب و برق کیش» بوده است. از جمله سوابق حضرت آقای «ابوالفضل میرعلی، مدیرعامل مؤسسه ثامنالحجج »، عضویت در هیأت مدیره شرکت نفت، گاز و پتروشیمی “لیسار ماه” بوده که آقایان منوچهر متکی، وزیر خارجه پیشین و محمد حسن خامنهای، از دیگر اعضای هیأت مدیره آن بودهاند. نکته قابل توجه در رابطه با این موسسه و سایر موسسات ورشکسته آن بوده که بنا به اظهار آقای احمد توکلی نماینده اسبق مجلس و مسؤول سایت دیده بان، در حالی که بسیاری از سپردهگذاران در مؤسسه ورشکسته ثامنالحجج هنوز نتوانستهاند سپردههایشان را از بانک پارسیان دریافت کنند، اما سپرده گذاران کلان توانسته بودند سربزنگاه سپردههای خود را دریافت بلکه، گیرندگان وامهای کلان از موسسه مذکور که اکثراً از فرزندان علما، قضات با سابقه و شخصیتهای سیاسی از پرداخت بدهی خود سر باز میزنند.

اگر چه نارسائی شفافیت و پاسخگوئی در کشور حاکم و ناپیدای پنهان این مسائل هیچگاه روشن نخواهد شد، اما مرکز پژوهشهای مجلس اواسط خرداد ماه ۱۳۹۵ وضعیت نظام بانکی ایران را “بحرانی” خوانده و نسبت به “خطر ورشکستگی” بانکها هشدار داده بود. طبق گزارش همین مرکز، در آن زمان ۷۳۳۳ مؤسسه مالی در ایران وجود داشته که از میان آنها تنها هزار مؤسسه دارای مجوز بودهاند. این در حالی بود که علیرغم تاکید مرکز پژوهشهای مجلس بر “بحرانی” بودن نظام بانکی، حسن روحانی، رئیس جمهوری ایران، از جمله در جریان کارزار انتخابات ریاست جمهوری اعلام کرده بود که در رابطه با نظام بانکی ایران “کلمه بحران را به هیچ عنوان” قبول ندارد. اما بعد انتخابات ناچار شد تاکنون حداقل رقمی بالغ بر ۵۰ هزار میلیارد تومان از منابع بانکی «بخوانید ثروت مردم» را مصرف پاکسازی این موسسات نمایند و گفته میشود سونامی عظیم تری در رابطه با ادغام بانکهای نطامی و موسسات اعتباری آنها در پیش است.

آغاز فاجعه چگونه رقم خورد؟!

دولت در مواجه با قدرت نهادهای موازی متوجه شده بود اگر منابع عظیم مالی آنها را که عمدتا در این موسسات غیر مجاز تجمیع شده بود مورد تعرض قرار دهد، قادرست نه تنها آنها را مهار سازد بلکه آنان را به همسوئی با خود وادار نماید. از طرق دیگر با پایان دوران طلایی سالهای ۱۳۹۱-۱۳۹۰ برای فعالیتهای سوداگرانه در بازارهای ارز و طلا، و همچنین رکود بخش ساختمان، و شروع مباحثی همچون اجرای سیاستهای اقتصادی باثباتتر در دولت جدید و زمزمههای آشتی سیاسی بزرگ با غرب در سال ۱۳۹۲، تصور برآن بود که تحولی در اقتصاد ایران ایجاد خواهدشد که دولت این نهادها را مخل این تحول می دانست. با اعلام برنامههای دولت فرصتهای واسطهگری و رانتهای خاص، این موسسات کاهش یافته و موسسات یادشده با ترس از حجم بالای تعهدات مالی برای پرداخت سود سپردهها و تعهدات مالی دیگر مواجه شدند. بطوریکه ترس از دستدادن سپردهها و خروج سپردهها – که آغاز شده بود – آنها را وادار نمود با تخصیص نرخ سود پرداختی بالاتر به سپردهها از یکطرف از خروج این منابع جلوگیری و از طرف دیگر منابع جدید وارد این چرخه ناسالم نمایند اما این چرخه باطل که همراه با جنگ رسانهای بانک مرکزی برای به یوغ کشیدن صاحبان این موسسات که همانا کسانی بودندکه به نهادهای پرقدرت غیردولت وابسته بودند، موجب فروریختن بهمن پولی در این موسسات شد بطوریکه آنها حتی قادر به پس دادن اصل وجوه سپرده گذاران نیز نبودند، اگر چه بسیاری سپرده گذاران بیش از اصل سپرده خود سوددریافت کرده بودند؟!

با بروز بحران در این موسسات و رسانهای شدن آن، بانک مرکزی و سایر قوای حکومت تلاش کردند با مداخله بحران را کنترل کنند. بانک مرکزی از طریق راهکارهایی مانند ادغام چند موسسه و صندوق در همدیگر و ایجاد نهادی جدید، که در عمل ادغام انباشت مشکلات این موسسات با هم بود، چندان در حل بحران موفق نشد. قوه قضاییه هم با اعمال محدودیت در فعالیت و توقیف اموال این موسسات سعی کرد مسئله را کنترل کند. اما در عمل مشخص شد که وثایق تسهیلات که قاعدتا باید داراییهای این موسسات را تشکیل دهند در بسیاری موارد قلابی، در بسیاری موارد اساسا کفایت اصل تسهیلات را ندارند چه رسد به سودهای تسهیلات و بعضا هم اسنادی در رهن بانک قرار گرفته که مالک آن، دریافت کننده تسهیلات نبوده و با جعل سند، تسهیلات پرداخت شده و یا دریافت کننده تسهیلات همان سپردهگذار کلانی بوده که وجوه سپردهای خودرا قبل از بحران خارج کرده است ؟! دریکی از موارد گفته شده مشخص گردید که در همان روزهای بحران و استقرار مقامات قضایی درشعب این موسسات روسای شعب باهمدستی برخی افراد که همگی به باندهای خاص متصل هستند، دفترچه سپرده برای کسانی صادر کردهاند که اساسا هیچ مبلغی بهبانک پرداخت ننموده اما مدعی دریافت اصل سپرده از بانک مرکزی هستند که متاسفانه ظواهر نشان داده که عدهای از آنان توانستند این مبالغ را دریافت کنند یعنی گردانندگان فاسد این موسسات در روزهای آخر هم از دسیسه برعلیه مردم غافل نبودند؟!

گستردگی موضوع و تعدد این گونه موسسات غیرمجاز که هنوز هم وجوددارند ولی دولت جرئت افشای علنی آنرا بدلیل قادر نبودن بانک مرکزی در شرایط فعلی برای باز پس دادن اصل سپردهها ندارد، باعث شد در نهایت کمیتهای مشترک بین هر سه قوه با اختیارات گسترده تشکیل شد و با اتخاذ راهکارهایی مانند اولویت پرداخت اصل سپرده برخی سپرده گذاران خرد این موسسات و همچنین تعجیل در شناسایی و توقیف داراییهای سهامداران و مدیران موسسات مزبور سعی کرد بحران را مهار کنند که در ظاهر موفق اما در واقع آتش زیر خاکستر پنهان شده است. چرا که برگزاری دادگاههای مفاسد اقتصادی نشان داده رابطه مستقیم بین شبکه مجاز بانکی و شبکه غیر مجاز وجودداشته که آسیبها و خسارات عظیمی را در درون شبکه بانکی کشور نهفته است بطوریکه پیش بینی میشود که سیستم بانکی ایران همچنان در سالهای آینده با عواقب این مساله دست به گریبان باشد. شاید بتوان نتیجه گرفت که اگرچه کشور و بخشی از مردم در این حوزه دچار آسیب جدی شدند اما پولشویان توانستند منابع عظیمی از وجوه کثیف و غیر قانونی خود را در بازارهای سرمایه و مسکن و ارز تطهیر نمایند که نتیجه آن اخذ رتبه نخست پولشوئی در سال گذشته توسط ایران بوده است ؟!

آرشیو نوشتهها و شناسایی نویسنده:

غلامحسین دوانی؛ پژوهشگر اقتصادی و عضو انجمن اقتصاددانان حرفهای بریتیش کلمبیا و از اعضای حسابداران خبره آمریکای شمالی